L’escroquerie de la dette publique : une vraie réforme que ne fera pas Emmanuel Macron…

Depuis la loi Pompidou-Giscard du 3 janvier 1973, dite « loi Rothschild » du nom de la banque dont était issu l’ancien président de la République Georges Pompidou, l’État est obligé de se financer par des emprunts, contre intérêts, auprès de banques privées, au lieu de continuer à emprunter sans intérêt à la Banque de France.

Aujourd’hui, Emmanuel Macron, issu lui aussi de la banque Rothschild, n’évoque jamais le contenu de cette loi aberrante, préférant faire des coupes sombres dans les budgets sociaux, augmenter de 25% la CSG pour les retraités, baisser de 5 € le montant des APL, etc. pour réduire le déficit de l’Etat…

Après la fin des Trente Glorieuses (1946 à 1975), le monde a connu une extraordinaire mutation caractérisée par deux phénomènes majeurs : l’accélération de la globalisation, aussi bien au niveau de l’économie réelle (production et échanges) qu’au niveau financier et la tendance à la déréglementation généralisée. Les capacités de régulation économique, financière et sociale des gouvernements se sont considérablement amoindries et la France bien entendu n’a pas échappé à ce phénomène général.

Un peu d’histoire

En 1973, après de 30 années de création monétaire, l’économie française était remise à flot. Dans l’esprit du président de la République, Georges Pompidou, et des hauts fonctionnaires qui l’entouraient à l’époque, la France était désormais reconstruite après les destructions de la deuxième guerre mondiale.

Il semblait donc plus aussi nécessaire de laisser persister des mécanismes qui s’étaient avérés bénéfiques pour le financement des dépenses d’investissements structurels, d’autant plus que ces mécanismes de création monétaire « facile » avaient été souvent utilisés pour financer le fonctionnement courant de l’Etat.

Il s’agissait avant tout d’instituer un garde-fou pour préserver le pays de l’inflation et des dévaluations de la monnaie en s’imposant une discipline budgétaire. Il apparut souhaitable à la fois d’encadrer les dérives potentielles de l’Etat et de sortir d’une ère d’économie administrée en établissant un autre système de financement.

Mais le problème est que ces bonnes intentions finirent par faire le jeu du monde de la finance qui a vu rapidement l’intérêt qu’il pouvait retirer d’un système par lequel l’État devait obligatoirement passer pour emprunter. De ce point de vue, la loi de 1973 fut également le fruit d’un habile lobbying bancaire visant à neutraliser tous ceux qui étaient favorables au système en vigueur jusqu’ici.

Cette loi a bien été abrogée en 1994 mais après avoir été étendue et confortée au niveau de l’Union européenne par les traités de Maastricht (à compter du 1er novembre 1993, article 104) et de Lisbonne (à compter du 1er décembre 2009, article 123) que la France doit appliquer à la lettre.

Au final, cette disposition européenne n’a pas empêché l’État de s’endetter et contrairement à ce que ses initiateurs escomptaient, l’endettement public non seulement s’est poursuivi mais a augmenté considérablement, l’État étant progressivement devenu l’otage d’un système financier privé.

Une situation dramatique qui s’est encore aggravée depuis la crise de 2008 où, en volant au secours des institutions financières, l’État est également devenu le fournisseur en premier ressort de ces mêmes institutions qui lui reprochent aujourd’hui son endettement et lui appliquent en conséquence des taux usuraires.

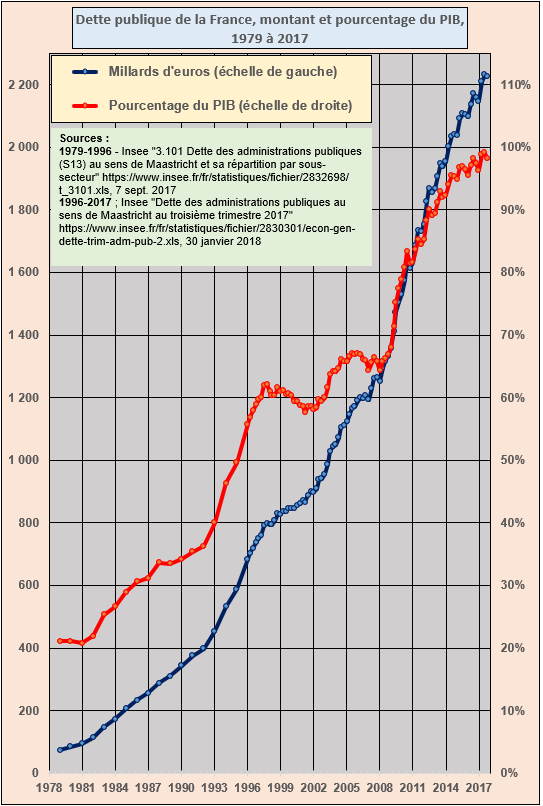

Des chiffres qui donnent le tournis

Les taux d’intérêt

Si les taux d’intérêt ont fortement diminué, s’établissant à moins de 1 % en moyenne ou même négatifs à certaines périodes de l’année depuis 2012, ils ont été très élevés par le passé :

- Dans les années 80, le taux d’intérêt moyen à 10 ans était de 11,9%, dans les années 90 de 6,3% et dans les années 2000 de 3,9%.

- En 2011, les taux d’intérêt à dix ans notamment sur les emprunts d’Etat de la Grèce ont atteint des niveaux record, jusqu’à 17,68 % ! La tension sur la Grèce a poussé à la hausse les taux des autres pays fragiles de la zone euro : les rendements à dix ans par exemple de l’Irlande ont atteint jusqu’à 11,31 % et ceux du Portugal 10,46 %.

Les montants de la dette

- 1978, la dette publique de la France s’élevait à 72 milliards €, soit 21,2% du PIB

- 1988 : 302 milliards €, soit 33,3% du PIB

- 1998 : 787 milliards €, soit 59,6% du PIB

- 2005 : 1 147 milliards €, soit 66,8% du PIB. La charge de la dette (paiement des intérêts seuls) se montait à 47 milliards €, soit la presque totalité de l’impôt sur le revenu payé par les Français. Cette charge était le deuxième poste budgétaire de l’État français, après celui de l’Éducation nationale et avant celui de la Défense.

- 2007 : 1 211 milliards €, soit 64,2 % du PIB. La charge des intérêts se montait à plus de 50 milliards d’euros, soit l’équivalent du déficit public

- 2013 : 1 925 milliards €, soit 93,5 % du PIB

- 2015 : 2 098 milliards €, soit 96,1%, Emmanuel Macron était ministre de l’Economie, de l’industrie et du Numérique !

- 2016, 2 152 milliards €, soit 96,6% du PIB. La France s’endettait de 2 665 € de plus chaque seconde !

- 2017, 2 218 milliards €, soit 97% du PIB

Un calcul précis révèle de plus que de 1980 à 2008, la dette a augmenté de 1 088 milliards €, les intérêts payés se montant à 1 306 milliards €. Sans les intérêts encaissés par les financiers privés, la dette publique française se serait élevée, fin 2008, à 21 milliards € au lieu de 1 327 milliards € !

Les critiques de la loi de 1973

Gabriel Galand et Alain Grandjean, membres de l’association « Chômage et Monnaie », créée en 1992, ont dénoncé cette loi dans un livre de 1996, » La monnaie dévoilée « , aux Editions L’Harmattan.

La critique de cette loi a été porté aussi par Étienne Chouard qui a préfacé le livre de l’essayiste altermondialiste André-Jacques Holbecq « La dette publique, une affaire rentable », publié en 2008.

Le webdocumentaire en 2008 « L’Argent Dette » sur la création monétaire de Paul Grignon, a fustigé le fait que les États empruntent de l’argent et payent des intérêts, alors qu’ils pourraient créer l’argent directement. Diffusé en streaming sur le web et en DVD, il nous montre à l’aide d’animations et d’explications claires la façon dont est créé l’argent. Et contrairement à ce que l’on peut croire, la monnaie créée par l’État ne représente que 5% de l’argent en circulation.

Dans son livre « L’Arnaque du siècle » de 2012, Nicolas Dupont-Aignan a écrit « Comment pouvons-nous accepter d’avoir transféré la création monétaire au secteur privé, c’est-à-dire aux banques privées ? […] Est-il normal, pour construire une autoroute, pour financer le haut débit, d’emprunter à 3 % à des banques ou par des obligations alors que la banque centrale publique prête à 1 % ? […] Alors même que l’on pourrait, comme la France l’a fait jusqu’en 73 […] financer à un taux abordable nos équipements publics ? ».

En février 2015, dans le documentaire franco-allemand d’Arte, « La dette, une spirale infernale ? », le pouvoir des banques de créer de l’argent à partir de rien, contre une promesse de remboursement y est critiqué par le regretté Bernard Maris qui expliquait notamment : « L’argent, qui était devenu un bien public – c’est-à-dire que l’État gérait la création monétaire – est redevenu un bien privé, créé par les banques, de grandes puissances autonomes, dans les années 1970, et après ça n’a fait que s’amplifier ».

D’autres critiques, comme celle d’Emmanuel Todd, vont jusqu’à considérer que la dette est illégitime et ne doit pas être remboursée.

Aujourd’hui, à l’heure où le gouvernement d’Emmanuel Macron serre tous les budgets, notamment sociaux, cette situation est tragique et devrait inciter à sortir de ce système pervers car ce ne sont plus les états qui gouvernent mais la « troïka » (Union européenne, Fond monétaire international et Banque centrale européenne) qui resserre toujours davantage son emprise financière sur les pays, notamment du Sud de l’Europe.

Mais le plus dramatique, c’est que l’on continue à pérorer sans fin sur les plateaux de télévision, à la radio et dans les colonnes de la presse sur « l’insupportable fardeau de la dette », « la France en faillite », « les nécessaires sacrifices à faire », « la nécessité de ne pas vivre au-dessus de nos moyens » etc. Les « éminents journalistes » que sont les Apathie, Barbier, Calvi, Demorand, Joffrin, Lechypre, Lenglet, Pernaut, Pujadas, etc. occultent systématiquement le problème du financement de la dette publique par des organismes bancaires privés.

Et malheureusement, cette escroquerie de la dette publique signe aussi quelque part la mort de la démocratie politique car à l’image d’Emmanuel Macron et de la LREM, Les Républicains, le Modem, l’UDI, le PS, les Radicaux, les Verts, ont renoncé depuis longtemps à remettre en cause le système des créanciers privés pour financer l’endettement des ~États…

Albert Ricchi

Source : Réformer aujourd’hui

Jeune Nation TV

Jeune Nation TV

C’est N’IMPORTE QUOI !

D’abord la pseudo « Banque ROTHSCHILD » où fut employé POMPIDOU n’a rigoureusement rien à voir avec la Banque ROTHSCHILD où fut employé MACRON. Vous ne savez rien ou alors vous mentez exprès par volonté sommaire et superficielle !?

Ensuite, vous répétez comme des perroquets les clichés CGT-Communistes sur cette loi de 1973 qui n’a jamais dit ce que vous lui faites dire. Vous mentez donc soit encore par ignorance soit exprès pour désinformer du sujet !?

La dette est davantage celle des déficits continus que des intérêts. Vous ignorez ou alors vous mentez au sujet des emprunts des années 70 sous VGE à 16% et plus du fait de l’inflation à deux chiffres et du fameux emprunt indexé sur l’Or que vous ignorez encore. Volontairement tout cela ?

Donc soit vous êtes à ce point ignorant du sujet que vous feriez mieux de la fermer et d’écouter quelqu’un qui sait comme moi-même, soit vous êtes volontairement menteurs pour nuire. Dans les deux cas vous commettez un crime contre l’esprit, le pire qui soit !

Quel ton comminatoire et sentencieux ! C’est le fait de ne pas être reconnu à la hauteur de l’estime que vous vous portez vous-même qui vous a aigri à ce point ?

Mais est-il encore possible de remettre le système en cause et comment ?